Nutzung des KPIs zur Kundensegmentierung

Wir haben bereits in einem Blog die RFM-Analyse als interessanten KPI für Marketingzwecke vorgestellt. Dieses Thema ist bei Ihnen auf großes Interesse gestoßen, so dass wir uns entschieden haben hier tiefer einzusteigen. Wir zeigen Ihnen heute die Möglichkeit das RFM-Modell für die Kundensegmentierung zu nutzen.

Voraussetzung ist die Erfassung sämtlicher Transaktionen Ihres Kunden. Das hört sich trivialer an, als es ist. Betrachten wir z. B. den hybriden Einzelhandel. Hier erkennen wir schnell, dass die Herausforderung darin besteht, Käufe von ein und demselben Kunden im Online-Shop und im Ladengeschäft zusammenzuführen.

Liegen sämtliche Stammdaten des Kunden normalerweise im Online-Shop vor, so muss der Kauf im Ladengeschäft durch eine Kundenkarte oder Kunden-App personalisiert werden. Damit sind diese Transaktionen einem festen Kunden zugeordnet. Diese Person muss dann aber auch wieder dem gleichen Kunden im Online-Shop zugeordnet werden. Sämtliche Doubletten durch Mehrfachanmeldungen im Online-Shop oder unsaubere Dateneingaben sollten beseitigt sein.

RFM – Von Big Data zum KPI

Wir gehen also davon aus, dass schon über eine gewisse Zeit hinweg sämtliche Käufe der Kunden erfasst und zentral gespeichert werden. Wie funktioniert die RFM-Analyse? Ermittelt werden drei Werte für: Recency (R) – Frequency (F) – Monetary Ratio (M).

Allen drei Teilbereichen sind Werte zwischen 1 und x zugeordnet. Zur einfachen Darstellung gehen wir hier einmal von einem Wertebereich von 1 bis 4 für F und M sowie von 1 bis 3 für R aus.

Hierbei können Sie die Intervallgrenzen, in denen ein bestimmter Punktwert gelten soll, entweder frei bestimmen oder Sie setzen sie so, dass in jeder Punkteklasse gleich oder ähnlich viele der Kunden liegen. Dabei ist jedoch zu beachten, dass sich diese Zuordnung im Laufe der Zeit verschieben wird, wenn Sie die Intervallgrenzen nicht anpassen.

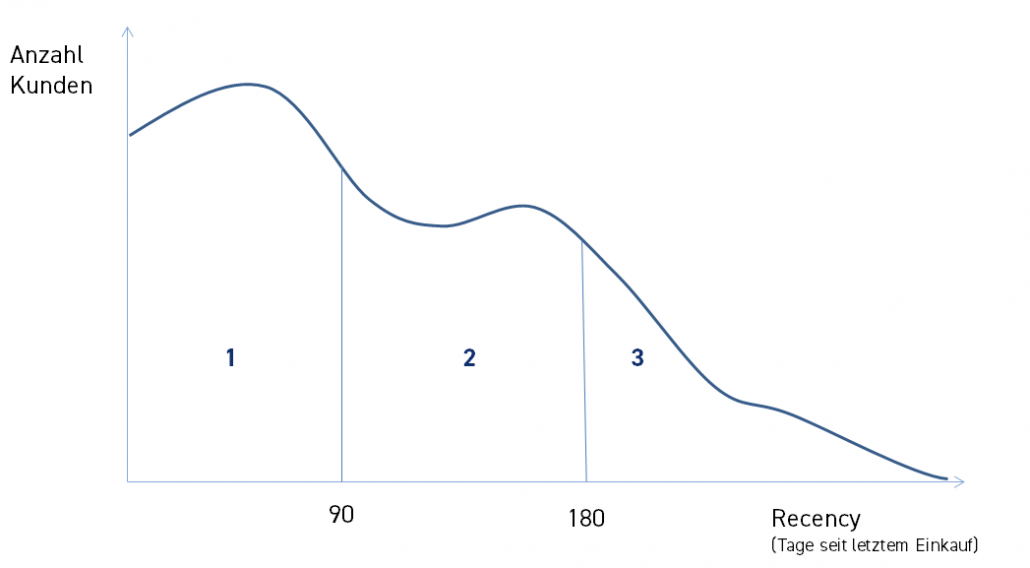

Im folgenden Beispiel haben wir die Intervallgrenzen frei gewählt, die Flächen unterhalb des Graphen sind für die Punktewerte nicht identisch.

Intervallgrenzen zur Segmentierung der Kunden

Haben Sie für alle drei Teilwerte die Grenzen festgelegt, erhalten Sie für jeden Kunden ein Wertetripel. Sie können die Werte auch addieren und somit zu einer Zahl zusammenfassen, dabei verlieren Sie aber naturgemäß Informationen. Es lässt sich beispielweise bei einem RFM-Wert von 7 nicht erkennen, ob sich der Wert aus 2 + 2 + 3 zusammensetzt oder aus 1 + 1 + 5.

Vom Wertetripel zur Kundengruppe

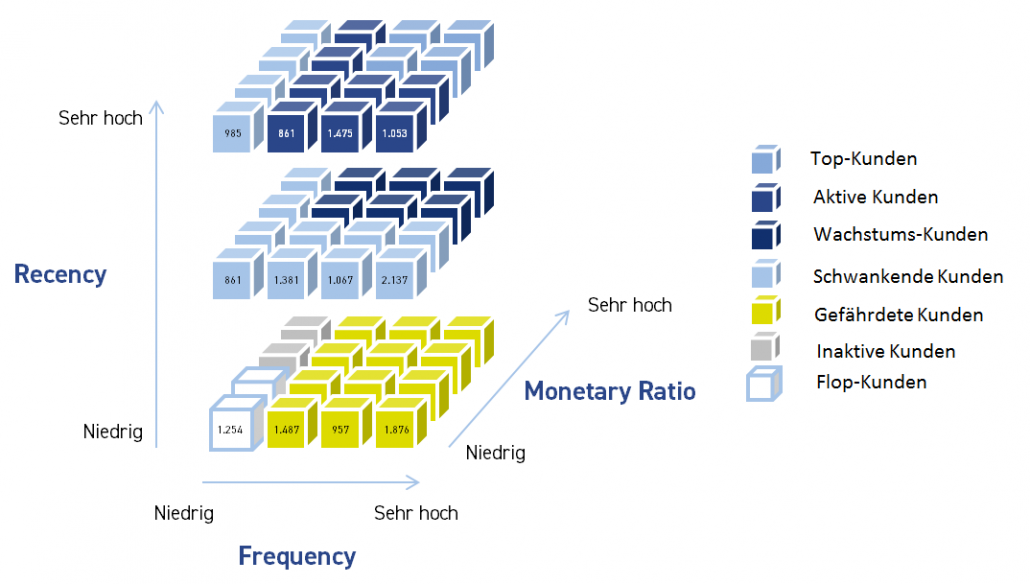

Bei der Zuordnung der Kunden in jeweils 3 Klassen für Recency und jeweils 4 Klassen für Frequency und Monetary Ratio erhalten wir somit 48 verschiedene Möglichkeiten des Wertetripels von 1;1;1 bis 3;4;4.

Grafisch lässt sich das 3-dimensional darstellen, wobei jeweils ein Würfel einen Wertetripel der 48 möglichen Kombinationen darstellt. Diese Würfel lassen sich für die weitere Nutzung im Marketing beliebig in Kundengruppen zusammenfassen.

3-dimensionale Darstellung der Kundensegmentierung

Hier im Beispiel ist als Flop-Kunde (weiße Würfel) ein Kunde definiert, der R=1, F=1 und M<3 aus der Analyse erhält. Hat der Kunde aber z.B. bei M einen Wert von 3 oder 4, ist er nicht mehr Flop-Kunde, sondern ein inaktiver Kunde.

Wenn wir jedem Würfel noch die Anzahl der Kunden zuordnen, die dieses Wertetripel besitzen, so kennen wir auch gleich die Anzahl unserer Kunden in der betrachteten Kundengruppe.

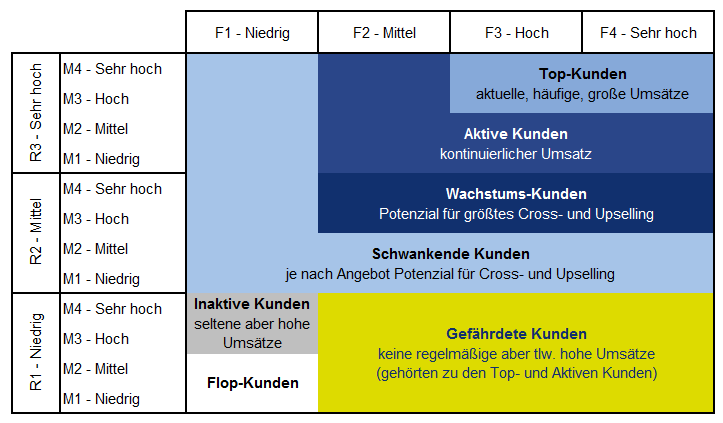

Jede definierte Kundengruppe hat spezifische Chancen und Risiken, die Sie für eine optimale Ansprache mit Ihrem Marketing erkennen müssen. Je nach Marketingaktion macht es meist Sinn, die Zuordnung der Würfel zu einer Kundengruppe neu zu ordnen. Bei der einen Marketingaktion macht es vielleicht Sinn ohne Rücksicht auf die R- und M-Werte nur die Kunden mit F=4 als Hochfrequenzkunden zusammenzufassen. Für eine andere Marketingaktion werden hingegen nur aktuelle Luxuskunden angesprochen, also nur Kunden mit M=3 oder 4 und R=2 oder 3. In einer 2-dimensionalen Darstellung kann die Kundengruppenbildung wie folgt dargestellt werden:

2-dimensionale Kundensegmentierung der Charaktere

Der RFM im zeitlichen Verlauf

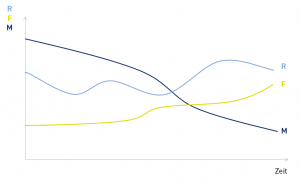

Ermitteln Sie nun für jeden Monat den RFM-Wert für alle Kunden und schreiben diese Werte über eine längere Periode fort, so können Sie den Verlauf der drei Werte in Form von drei Kurven darstellen.

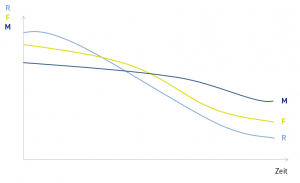

RFM im zeitlichen Verlauf (Beispiel 1)

Bei diesem Kunden fällt auf, dass sich die Werte für Recency und Frequency über die Zeit recht stabil verhalten, während der Wert für Monetary Ratio stetig sinkt. Der Wert des durchschnittlichen Warenkorbs sinkt. Der Kunde kommt zwar wie immer, kauft aber weniger ein. Wie lässt sich hier gegensteuern? Hier wäre es sinnvoll, Up-Selling und Cross-Selling gezielt einzusetzen, um dem Kunden wieder einen volleren Warenkorb zu verschaffen.

RFM im zeitlichen Verlauf (Beispiel 2)

Beim Verlauf dieser drei Kurven fällt auf, dass sich der Wert für Recency sehr verschlechtert hat, der Kunde kauft nicht mehr oder kaum noch. Dadurch verschlechtert sich natürlich auch die Frequency bzw. die Monetary Ratio, wenn sich diese als Summe der Warenkörbe der letzten 12 Monate berechnet. Der Kunde ist also abwanderungsgefährdet oder bereits abgewandert. Hier sind also die Marketing-Tools für Churn Retention gefragt.

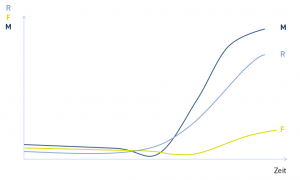

RFM im zeitlichen Verlauf (Beispiel 3)

Im dritten Beispiel sind die Werte eines Kunden, der erst seit kurzem aktiv kauft. Da Frequency und Monetary Ratio stark steigen, nennen wir diesen Kunden Rising Star. Diese Kundengruppe, die am Anfang des Kundenlebenszyklus steht, muss begeistert werden. Ziel ist es daher Kauffrequenz und Warenkörbe zu erhöhen. Mögliche Marketing-Maßnahmen wären Einladungen zu exklusiven Events und Vorabpräsentationen, Statuskarte mit Bonusfunktionen usw.

Mit regelmäßiger Kundensegmentierung zum Erfolg

Die drei Beispiele zeigen, dass Sie Kundentypen auch auf Grund der sich im zeitlichen Verlauf ändernden Werte in der RFM-Analyse erkennen können. Hilfreich ist es hierbei stets, sich um eine gewisse Anzahl von Kundentypen zu kümmern. Diese sollten Sie automatisiert regelmäßig identifizieren und im Anschluss mit gezielten Marketing-Maßnahmen anzusprechen.

Für die Zuordnung zu den Kundengruppen, definieren Sie vorab ihre Typen. Welche Charakteristika könnten z. B. einen „Rising Star“ beschreiben?

- Erster Kauf liegt maximal 90 Tage zurück

- Aktueller Wert für Frequency >= 2

- Monetary Ratio >=3

Diese Abfrage könnte z.B. einmal im Quartal über den Kundenstamm durchgeführt werden. Die Ergebnismenge kann anschließend vielleicht zum Quartalsevent eingeladen werden. Für alle anderen Marketingaktionen sollten die Kundengruppen je nach Art der Aktion zusammengefasst werden.

Hinterlassen Sie einen Kommentar

Wollen Sie an der Diskussion teilnehmen?Sie sind herzlich eingeladen!